[창간 10주년 연중기획] 한국 경제 주역, 500대 기업 심층분석/ (69)GS리테일

편의점 양강 체제…커지는 외형만큼 질적 성장 한 목소리

GS홈쇼핑 통합으로 닻 오른 '온·오프라인 커머스 플랫폼'

요기요 품고 퀵 커머스에 대응…신사업 구축 가속도

GS리테일이 3년 후 연간 거래액 25조원 시대를 열겠다면서 공격적인 드라이브를 걸고 있다. GS홈쇼핑과 합병에 따른 기대 효과가 있어서다.

작년 7월 GS리테일과 GS홈쇼핑 통합 법인이 출범했다. 그룹 내 유일한 유통 계열사이면서도 거의 교류가 없었던 까닭에 업계의 반응도 엇갈렸다. 온·오프라인 통합 커머스 플랫폼을 서둘러야 한다는 데 양사의 공감이 있었고, 합병을 위해 머리를 맞댔다.

◇편의점 터줏대감…'한류'타고 해외서도 승승장구

GS리테일(GS25)은 편의점 시장 터줏대감으로 오랜 기간 BGF리테일(CU)과 시장을 양분해왔다.

2010년 코리아세븐(세븐일레븐)이 바이더웨이를 인수한 이후 3개 업체가 비슷한 규모로 시장을 삼분 하기도 했으나, GS리테일과 BGF리테일이 주도권을 되찾았다.

신생 업체가 끼어들기 힘들 만큼 주요 업체간 경쟁이 치열한 가운데, GS리테일은 더 신규 점포를 내는 것으로 맞불을 놨다. 그 결과 2010년 전국 5000여개 수준이던 GS25 점포는 2년 만에 7000개점을 돌파했다. 2016년 점포 수가 1만개점을 넘어선 이후에도 매년 1000개점 이상 출점했다. 가맹점주에게 로열티를 받는 수익 구조상 점포 수가 순증하는 만큼 GS25의 수익도 커졌다. 2012년 3조원 안팎이던 편의점 사업부 매출은 작년 7조원을 넘어선 것으로 나타났다.

2017년 편의점 사업 연매출이 6조원을 넘어선 같은 해 해외 진출 기회도 왔다. '한류'가 마중물이 됐다. 2018년 베트남에 GS25 1호점을 냈다. 편의점 주 소비층인 10~20대 사이에서 K팝이나 K드라마 등 한국 문화에 관심이 높았던 만큼, 떡볶이 등 한국 음식이 현지에서 큰 지지를 받았다. 당시 현지 기업인 손킴그룹과 마스터프랜차이즈 계약을 맺었는데, 지분을 공동 투자해 양사간 신뢰도 끈끈했다. 베트남 내에서 GS25는 '빅3' 대우를 받고 있다. 작년에는 1호 가맹점이 베트남에 문을 열었다. 해외에서 가맹사업을 전개하는 것은 이례적으로, GS25 브랜드 경쟁력을 끌어올렸단 방증이다.

작년 GS리테일은 베트남 성공에 힘입어 몽골 시장에 도전장을 냈다. 몽골은 경쟁사인 CU가 먼저 진출해 자리 잡은 곳이다. 작년 3개 매장을 동시에 열었으며, 2025년까지 500점 출점을 목표로 하고 있다.

◇편의점 사업 주춤…GS홈쇼핑과 합병 초강수

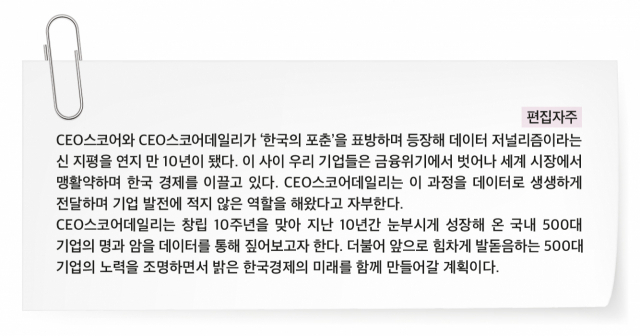

지난 10년간 GS리테일의 매출은 △2012년 4조4996억원 △2013년 4조7086억원 △2014년 4조9624억원 △2015년 6조2731억원 △2016년 7조4020억원 △2017년 8조2666억원 △2018년 8조6916억원 △2019년 9조69억원 △2020년 8조8623억원 △2021년 9조7657억원으로 커지는 외형과 달리 수익성은 정체됐다.

같은 기간 영업이익은 △2012년 1405억원 △2013년 1550억원 △2014년 1433억원 △2015년 2258억원 △2016년 2181억원 △2017년 1657억원 △2018년 1803억원 △2019년 2388억원 △2020년 2526억원 △2021년 2083억원이다. 편의점 사업부는 2년째 이익이 감소했다.

백화점이나 대형마트가 소비침체 등으로 어려운 시기를 보내는 와중에도 편의점은 견고했다. GS25 외에 경쟁사 역시 다출점 전략을 추진했기 때문에 매년 수천개의 점포가 새로 생기다 보니 몇걸음을 사이에 두고 편의점이 맞붙는 상황은 흔했다.

1인 가구 증가와 함께 잠재적 고객층으로 불리는 MZ세대의 지지를 받아 작년 편의점에 매출에서 대형마트를 앞질렀다.

외형 성장에도 업계 내부에선 몇 년 전부터 '양적 성장'에 대한 목소리가 심심찮게 들렸다. 100m 이내에 신규 점포를 낼 수 없는 자율규약에 따라 2018년부터 모든 편의점 업체가 이를 준수하고 있다. 최저임금 상승에 따른 가맹점주 부담도 가중됐다. 과밀 경쟁으로 예년만큼 점포 수를 늘리기 어려워 수익성을 담보하지 못하는 산업이 됐다.

이에 GS리테일은 GS홈쇼핑과 합병을 서둘렀다. 양사가 합병을 공표한 것은 2020년 11월이다. 팬데믹으로 유통업이 위축된 상황에서 합병이라는 초강수를 뒀다. 비대면 소비에 익숙한 GS홈쇼핑과 통합은 GS리테일 입장에선 신의 한 수다. 코로나19가 불쏘시개가 돼 이커머스를 중심으로 유통 시장이 급변했지만, GS리테일 내에서 온라인 비중은 미미했다. 반면, GS홈쇼핑은 일찌감치 '모바일 퍼스트' 전략을 세워 취급액의 과반수가 온라인에서 발생한다.

GS리테일은 합병에 맞춰 통합몰 '마켓포'를 출시하는 한편, 양사의 고객을 모으고 멤버십 제도를 손 봤다. 간편결제 서비스 'GS페이'도 도입했다.

▲ⓒ배달 직원이 요기요로 접수된 GS25상품을 받아 점포를 나서고 있다.<사진제공=GS리테일>

통합 작업과 함께 신규 투자도 도드라졌다. 특히 퀵 커머스에 적극 대응하고 있다. 빠른 배송 인프라를 구축해 두면 온라인은 물론 오프라인 사업에도 큰 도움이 되기 때문이다. '우딜'이라는 도보 배달서비스를 도입해 운영해오다 작년 요기요를 인수했다. 요기요에는 이마트24, 세븐일레븐, CU 등 경쟁 편의점도 입점해 있다.

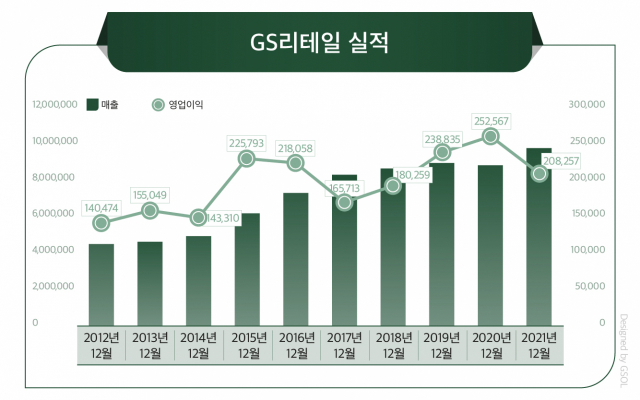

한편 오는 2025년까지 GS리테일의 취급액 목표는 25조원이다. 세부적으로 보면 편의점 사업부가 11조4000억원, 홈쇼핑이 4조9000억원, 수퍼가 1조6000억원, 디지털 커머스 5조8000억원, 기타 사업부 1조3000억원 등이다.

여기서 주목해야 할 것은 디지털 커머스다. 합병 시너지가 집약된 곳이 디지털 커머스다. 마켓포를 비롯해 기존 GS샵, 퀵 커머스 등이 디지털 커머스에 포함된다. 오는 2025년까지 총 1조원을 투자하겠다 공표했는데, 이 가운데 2700억원을 디지털 커머스 관련 사업에 투자할 예정이다.

[CEO스코어데일리 / 김수정 기자 / ksj0215@ceoscore.co.kr]

![[현장을 가다] “‘아리아’가 나를 살렸어”…SKT ‘AI 스피커’, 어르신 말동무 이자 ‘보디가드’로 활약](https://www.ceoscoredaily.com/photos/2024/04/01/2024040109491192497_m.jpg)

![[현장을 가다] ‘자동차 메카’에서 ‘전기차 허브’로…현대차 울산공장 가보니](https://www.ceoscoredaily.com/photos/2024/03/22/2024032216190656760_m.jpg)

![[4·10 총선] 野, 금융공약 ‘생계비계좌’ 도입…비트코인 현물 ETF 허용 추진](https://www.ceoscoredaily.com/photos/2024/04/05/2024040517040346372_m.jpg)

![[그래픽] SKT의 글로벌향 AI 사업 전개 현황](https://www.ceoscoredaily.com/photos/2024/04/24/2024042409241826407_m.jpg)

![[24-03호]_500대기업 R&D 투자 현황](https://www.ceoscoredaily.com/photos/2024/04/17/2024041718513086340_m.jpg)

![[이달의 주식부호] 홍라희 여사 2위 탈환…곽동신 한미반도체 부회장 6위로 2계단↑](https://www.ceoscoredaily.com/photos/2024/04/03/2024040314314813956_m.jpg)

![[그래픽] 그레이트 컴퍼니 우수기업 리스트](https://www.ceoscoredaily.com/photos/2023/08/24/2023082410452781615_m.jpg)

댓글

[ 300자 이내 / 현재: 0자 ]

현재 총 0개의 댓글이 있습니다.