농협은행, 52.1점으로 그레이트 컴퍼니 건실경영 부문 1위

BIS자기자본비율·고정이하여신비율·연체율 지표 안정적 관리

5대 시중은행 중에서도 돋보여…견고한 관리 체계 덕

NH농협은행(은행장 이석용)이 선제적인 리스크 관리로 양호한 재무건전성 지표를 유지하며 건실경영 부문 최우수기업에 2년 연속 이름을 올렸다.

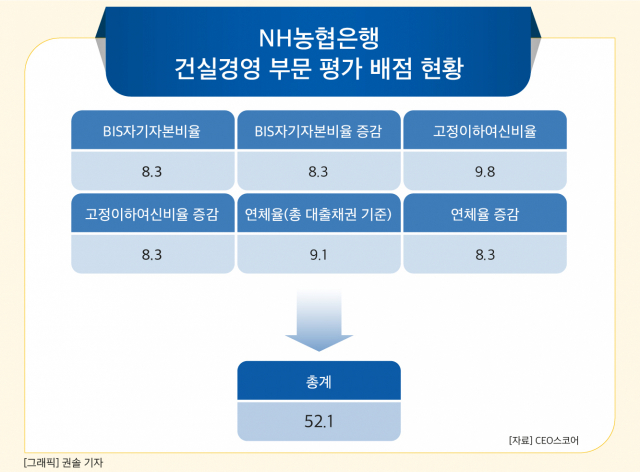

30일 기업데이터연구소 CEO스코어가 2022년 12월 기준 금융통계정보시스템에 공개된 금융사 중 자산 2조원 이상 또는 상장사 123곳을 대상으로 경영평가를 실시한 결과, NH농협은행이 건실경영 부문에서 60점 만점에 52.1점을 받아 최우수 기업으로 선정됐다.

올해로 7회째를 맞이한 ‘그레이트 컴퍼니(Great Company)’는 CEO스코어가 △고속성장 △건실경영 △일자리창출 △양성평등 △글로벌경쟁력 등 5개 부문에 걸쳐 매년 진행하는 금융사 종합평가다.

2017년 초기 평가 당시에는 국내 500대 기업 평가에 포함해 발표했으나, 지난 2020년부터는 일반 기업과 평가 기준이 다른 금융업의 특성을 반영해 금융사를 분리해 별도 평가하고 있다.

해당 평가는 조사항목별 60점을 기준으로 업종(국내은행·보험·신용카드·증권·금융지주·저축은행) 및 자산규모(50조 이상·20조 이상·5조 이상·5조 미만)를 기준으로 표준점수를 산정하고 각 항목별 기준에 따른 가중치를 적용해 산출했다. 다만 건실경영 항목은 업종별 평가 기준이 다른 만큼 자산규모별 표준점수 산정은 생략했다.

대표적으로 은행 업종의 경우 △BIS자기자본비율 △고정이하여신비율(NPL) △연체율(총대출채권 기준)과 전년 대비 증감 추이를 기준으로 점수를 매겼다.

그 외 보험, 증권, 카드 등 금융사들은 △지급여력비율 △가중부실자산비율 △조정자기자본비율 △연체채권비율 △개별순자본비율 △고정이하자산비율 △레버리지비율 △이중레버리지비율 △순고정이하여신비율 등 각 업종별 특성에 적합한 지표를 활용했다.

그 결과 NH농협은행은 건실경영의 6개 평가 항목에서 각기 우수한 점수를 획득하며 총점 52.1를 기록, 123곳의 금융사 중 가장 높은 성적을 기록했다. 특히 △국민·신한은행(51.8) △하나은행(51.0) △우리은행(50.3) 등 5대 시중은행과 비교하더라도 단연 돋보이는 성적이다.

항목별로는 △BIS자기자본비율 8.3점 △BIS자기자본비율 증감 8.3점 △고정이하여신비율 9.8점 △고정이하여신비율 증감 8.3점 △연체율 9.1점 △연체율 증감 8.3점 등을 획득했다.

배점의 지표가 된 NH농협은행의 지난해 BIS자기자본비율은 18.77%로 전년도 18.31%과 비교해 0.46%포인트 상승했다. 해당 기간 자기자본이 20조5750억5400만원에서 22조4507억4100만원으로 9.1% 늘어날 때 위험가중자산은 112조3711억1900만원에서 119조5901억5000만원으로 6.4% 늘어나는 데 그친 결과다.

지난해 고정이하여신비율은 0.26%를 기록하며 전년도 0.29% 대비 0.03% 포인트 개선됐다. 해당 기간 총여신이 274조9200억6600만원에서 293조1219억500만원으로 6.6% 증가한 반면 고정이하여신은 7927억4900만원에서 7492억7900만원으로 5.5% 감소한 데 따름이다.

총 대출채권 연체율은 지난 2021년 0.17%에서 지난해 0.25%로 0.08%포인트 상승하며 지표가 악화됐지만 금융권 전반적으로 발생한 이슈인 만큼 지표를 안정적으로 지표를 지켜냈다는 게 시장의 평가다. 세부적으로 농협은행의 대출잔액은 지난 2021년 254조4681억9800만원에서 지난해 269조6744억5100만원으로 6.0% 늘어났고, 같은 기간 연체 대출잔액은 4367억8900만원에서 6737억4100만원으로 54.2% 늘어났다.

농협은행 측은 신종 코로나바이러스 감염증(코로나19) 이후 촉발된 국내외 금융환경 불확실성 확대와 금리 인상 기조 등의 영향으로 경기침체 우려가 현실화된 시점에서 리스크 관리를 최우선으로 고려하고 경영 전략을 추진한 결과라는 설명이다.

농협은행은 올해 이석용 은행장 책임 하에 지난해에 이어 경기 악화에 대응한 견고한 리스크 관리 체계 구축을 고도화하고 있다. 대표적으로 경기상황을 상시 점검하여 위험요소를 사전에 차단하고 세밀한 시나리오 분석에 따른 포트폴리오 분산을 통해 위기 상황에 적극 대응하는 전략을 시행하고 있다.

특히 최근 높아진 연체율 관리와 관련해서는 △연체채권 정상화 △전 영업점 연체채권 관리 프로모션 △연체 진입 방지를 위한 연체 예정 채권 모니터링 강화 △적극적인 연채채권 상, 매각을 통한 건전성 관리 등을 진행하고 있다.

농협은행 관계자는 “건전성 관리는 농협은행이 목표로 하는 ‘최고의 디지털 경쟁력을 갖춘 선도은행 도약’과 ‘D.I.V.E in to NH Life’ 등 중기전략을 성공적으로 달성하기 위해 우선시돼야 하는 과제”라며 “선제적이고 정교한 리스크 관리 및 안정적 포트폴리오를 유지하는 전략을 통해 보다 내실 있는 금융사로 발돋움하겠다”라고 말했다.

[CEO스코어데일리 / 유수정 기자 / crystal@ceoscore.co.kr]

![[현장을 가다] “‘아리아’가 나를 살렸어”…SKT ‘AI 스피커’, 어르신 말동무 이자 ‘보디가드’로 활약](https://www.ceoscoredaily.com/photos/2024/04/01/2024040109491192497_m.jpg)

![[현장을 가다] ‘자동차 메카’에서 ‘전기차 허브’로…현대차 울산공장 가보니](https://www.ceoscoredaily.com/photos/2024/03/22/2024032216190656760_m.jpg)

![[4·10 총선] 野, 금융공약 ‘생계비계좌’ 도입…비트코인 현물 ETF 허용 추진](https://www.ceoscoredaily.com/photos/2024/04/05/2024040517040346372_m.jpg)

![[그래픽] SKT의 글로벌향 AI 사업 전개 현황](https://www.ceoscoredaily.com/photos/2024/04/24/2024042409241826407_m.jpg)

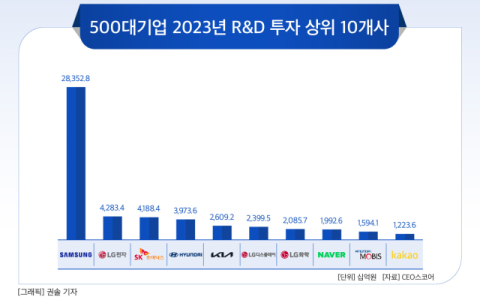

![[24-03호]_500대기업 R&D 투자 현황](https://www.ceoscoredaily.com/photos/2024/04/17/2024041718513086340_m.jpg)

![[이달의 주식부호] 홍라희 여사 2위 탈환…곽동신 한미반도체 부회장 6위로 2계단↑](https://www.ceoscoredaily.com/photos/2024/04/03/2024040314314813956_m.jpg)

![[그래픽] 그레이트 컴퍼니 우수기업 리스트](https://www.ceoscoredaily.com/photos/2023/08/24/2023082410452781615_m.jpg)

댓글

[ 300자 이내 / 현재: 0자 ]

현재 총 0개의 댓글이 있습니다.